Змінні тенденції в соєвому комплексі КНР ставлять запитання для Південної Америки

Китай є провідним світовим імпортером соєвих бобів, але динаміка, що змінюється, і довгострокові тенденції можуть викликати питання у американських країн-виробників, які роками демонстрували надійне зростання в секторі сої для задоволення зростаючого попиту в КНР.

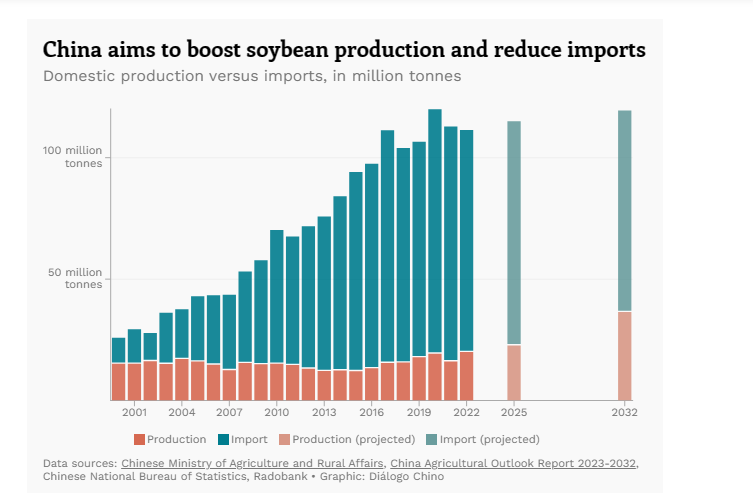

Після двох десятиліть майже постійного зростання імпорт сої до Китаю з 2019 року періодично скорочувався, що пов’язано з наслідками пандемії Covid-19 та спалахами африканської чуми свиней у китайській свинарській промисловості, яка є основним напрямком використання сої як корм. Тим часом деякі аналітики вважають, що імпорт сої в Китай, можливо, вже досяг свого піку.

Ці тенденції збігаються з офіційними планами Китаю щодо збільшення внутрішнього виробництва сої та зниження залежності від імпорту в рамках ширших заходів щодо забезпечення національної продовольчої безпеки – потенційно тривожний сигнал для таких країн, як Бразилія та Аргентина, які знаходять своїх основних покупців у Китаї.

У 2022 році загальний попит Китаю на соєві боби становив трохи більше 115 мільйонів тонн, понад 80% із яких було задоволено за рахунок імпорту. Внутрішнє виробництво сої минулого року досягло 20 мільйонів тонн, і уряд має намір збільшити виробництво більш ніж на 36 мільйонів тонн до 2032 року, щоб зменшити цю залежність.

Декілька торгових аналітиків порушили питання можливості потенційного впливу цих змін на Південну Америку, але ключові представники агробізнесу в регіоні повідомили Diálogo Chino, що ця ситуація не є серйозною причиною для занепокоєння, принаймні, в короткостроковій перспективі.

“Малоймовірно, що Китай зможе значно збільшити власне виробництво через нестачу води на своїй території, а також нижчий технічний рівень виробників та відсутність належного обладнання”, – сказав Родольфо Россі, голова Аргентинської асоціації ланцюжків постачання сої (AcSoja). Так само Бразильська національна асоціація експортерів зерна (ANEC) заявила, що “ситуація не викликає занепокоєння”.

Однак опитані торкнулися інших проблем на світовому ринку сої, які виникнуть найближчими роками. Серед них наслідки збільшення виробництва у Бразилії та значне зростання у Сполучених Штатах у галузі дроблення, процесу переробки соєвих бобів на інші продукти.

Уповільнення попиту

На рубежі століть, коли Китай імпортував понад 10 мільйонів тонн соєвих бобів, його частку припадало 25% світових закупівель сої. Через два десятиліття ці цифри збільшилися в кілька разів: за останні п’ять років імпорт Китаю коливався від 88 до 100 мільйонів тонн, що становить близько 60% світової торгівлі.

“Китай був великим ринком, який збільшив світовий попит на соєві боби”, – сказав Густаво Ідігорас, голова Аргентинської асоціації виробників харчових олій та Центру експорту зерна (CIARA – CEC).

У ході цього процесу Бразилія та Аргентина, два основні виробники соєвих бобів, отримали величезну вигоду, оскільки Китай став основним пунктом призначення їх продукції, на частку якого припадає понад 90% експорту Аргентини та 70% постачання Бразилії.

Проте останніми роками ситуація не завжди була гладкою, і, заглядаючи в майбутнє, аналітики бачать різні причини очікувати уповільнення темпів китайського імпорту.

“Імпорт сої до Китаю сповільниться і в кінцевому підсумку скоротиться до 2030 року в результаті уповільнення зростання виробництва тваринницької продукції, постійного вдосконалення методів ведення сільського господарства і, що більш важливо, широкого впровадження в комбікормові суміші по всій країні з низьким вмістом соєвого борошна”, – йдеться у недавньому дослідженні Rabobank. Компанія вважає, що це зробить “глибокий вплив на весь глобальний ланцюжок поставок”.

Ще одним фактором, що впливає на цю динаміку, є прагнення китайського уряду збільшити внутрішнє виробництво сої, яке у 2022 році досягло 20 мільйонів тонн. Його 14-й п’ятирічний план (2021-2025 роки) передбачає виробництво 23 мільйонів тонн до 2025 року, тоді як міністерство сільського господарства Китаю прогнозує, що внутрішнє виробництво сягне 36,75 мільйона тонн у 2032 році.

Враховуючи, що соєві боби зрештою перероблятимуться, головним чином, на корм тваринам, необхідно також враховувати перспективи виробництва соєвого шроту. “В останні роки в Китаї спостерігається диверсифікація, де попит на ріпаковий, арахісовий та соняшниковий шроти зростає швидше, ніж на соєвий шрот”, – пояснив Бруно Феррарі, аналітик фондової біржі Росаріо (BCR) в Аргентині.

Феррарі заявила, що в той час як зростання попиту на соєвий шрот у Китаї сповільнилося, попит на необроблену сою сповільнився ще більше, тоді як інші олійні культури починають рости трохи швидше або зберігають свій звичайний рівень виробництва. “Це забирає трохи місця у соєвих бобів”, – додав він.

Пояснення аналітика BCR висвітлено в офіційних планах. У квітні міністерство сільського господарства Китаю опублікувало план дій зі скорочення використання соєвого шроту в кормах для тварин, запропонувавши скоротити його частку з нинішніх 14,5% до менш ніж 13% до 2025 року, повідомляє Reuters.

Така дорожня карта “допоможе комбікормової промисловості скоротити кількість соєвого шроту, сприятиме економії та скороченню споживання фуражного зерна та зробить внесок у забезпечення стабільних та безпечних поставок зерна та важливих сільськогосподарських продуктів”, – йдеться у заяві міністерства.

Жодних серйозних впливів

Хоча опитані погодилися з тим, що спостерігається уповільнення зростання попиту на сою з боку Китаю, ніхто з них не висловив побоювань, що ситуація призведе до різких змін динаміки експорту Аргентини та Бразилії.

“Я не думаю, що нам слід очікувати великих наслідків для обох країн внаслідок зміни попиту на сою з боку Китаю”, – сказав Габріель Медіна, професор агрономії університетів Бразилії та Гоясу.

Точку зору вченого поділяє Савіо Перейра, директор департаменту економічного аналізу та державної політики Міністерства сільського господарства Бразилії: “Ми не турбуємося”, – сказав він, пояснивши, що, крім інших факторів, “ідея змінити спосіб годування тварин, мабуть, малоймовірна в короткостроковій перспективі.”

Представник Аргентини Густаво Ідігорас сказав, що, хоча є аналізи, які вказують на те, що Китай “можливо, досягає плато в своєму попиті, що росте, на соєві боби”, до них слід ставитися “з обережністю”.

“Структурно Китай є імпортером соєвих бобів і залишиться таким”, – сказав Ідігорас.

Повторюючи відповіді, почуті Diálogo Chino, аналітик BCR Бруно Феррарі сказав, що цільові показники внутрішнього виробництва в Китаї “не впливають на ринок імпорту”, оскільки це незначне зростання по відношенню до загального обсягу. Розрив між його виробництвом та попитом, як і раніше, “дуже великий”, додав Медіна.

На думку Родольфо Россі, який представляє основних учасників ланцюжка постачання сої в Аргентині, “Китаю буде нелегко виконати свої прогнози через відсутність покращень у місцевій ефективності”.

Звіти третіх країн також підтверджують думку опитаних. У нещодавній статті Австралійський інститут стратегічної політики зазначив, що “конкуруючі потреби у землекористуванні, у тому числі для інших культур, таких як пшениця та кукурудза, ускладнюють Китаю вихід із залежності від імпорту сої”.

Місце призначення надлишків

На цьому тлі виробництво сої у Бразилії продовжує зростати. Згідно з останніми оцінками Міністерства сільського господарства США (USDA), у сезоні 2023/24 очікується збільшення загального врожаю на 5%, зі 156 млн тонн у 2022/23 році до 163 млн тонн. “І у нас все ще є багато нових площ, доступних для сівби”, – додав Перейра з міністерства сільського господарства Бразилії.

Луїс Едуардо Магальяєс займається торгівлею в Соя-Баїя-Мату-Гросу, займається відновленням уряду

Збирання врожаю сої в Луїсі Едуард Магальяйнс, Баія, Бразилія. Експерти кажуть, що будь-який надлишок сої, який виник у результаті уповільнення торгівлі Бразилії з Китаєм, буде призначений для місцевої промисловості.

Для Ferrari надлишки, що генеруються бразильськими виробниками, будуть призначені для місцевої промисловості: “У країни є способи продовжувати створювати ефективні виробничі ланцюжки всередині країни для впровадження цього товару, і, можливо, саме цим шляхом вони підуть у майбутньому”, – сказав він.

Щось подібне відбувається і в Аргентині. Густаво Ідігорас пояснив, що “існує стратегія, відмінна від стратегії Бразилії, орієнтована не на прямі продажі в Китай, а на продаж перероблених продуктів в інші країни”. Фактично, країна вже експортує велику кількість соєвого шроту та олій у такі країни, як Індія та В’єтнам. Таким чином, за його словами, потенційне збільшення виробництва аргентинської сої піде на користь місцевій промисловості, яка, як повідомляється, працює значно нижче за свій потенціал.

Однак, на відміну від Бразилії, Аргентина не прогнозує значного збільшення місцевого виробництва, принаймні у короткостроковій перспективі. Більше того, з моменту свого історичного піку в сезоні 2014/15, коли обсяги виробництва перевищили 60 мільйонів тонн, показники мали тенденцію до зниження. У поточному сільськогосподарському циклі спостерігався найгірший урожай сої, зафіксований у цьому столітті, – трохи більше 20 мільйонів тонн, що було спричинено суворою та тривалою посухою.

Крім цієї різниці у виробництві сої, дві країни також розходяться в тому, що стосується призначення їх виробництва. Хоча обидві країни значною мірою орієнтовані на експорт сої, Бразилія постачає більшу частину своєї продукції у вигляді зерна, тоді як Аргентина в основному експортує її з доданою вартістю у вигляді шроту та олій.

Той факт, що більшість її продукції призначена для прямого експорту, не означає, що Бразилія не є центральним гравцем на ринку перероблених продуктів. Фактично цього року все вказує на те, що вона стає провідним світовим виробником соєвого шроту, вперше з середини 1980-х років витіснивши Аргентину.

Для Аргентини сильна конкуренція з боку Бразилії є лише однією із проблем у короткостроковій перспективі. Родольфо Россі попереджає, що Сполучені Штати також передбачають “значне” збільшення обсягів переробки соєвих бобів. “У будь-якому випадку, є можливості [для аргентинських виробників] на нових ринках в Африці та деяких країнах Латинської Америки”, – сказав він.

Оскільки прагнення Китаю до більшої самодостатності у виробництві сої, ймовірно, вимагатиме часу і зіткнеться з різними перешкодами, Бразилія та Аргентина матимуть змогу залишатися значними гравцями на світовому ринку. Диверсифікація ринку, стимулювання місцевої переробки та освоєння нових напрямів експорту стануть важливими напрямками для розвитку її агробізнесу.

Але в умовах змінного глобального ландшафту і зростаючої мінливості клімату соєвої промисловості в обох країнах, можливо, знадобиться виявити гнучкість і винахідливість, якщо вони хочуть зберегти стабільність – не кажучи вже про зростання, – яка була настільки надійною в останні десятиліття.

Читайте також

Олійна промисловість. Світові лідери та стратегії в часи великих змін

Чорноморський та Дунайський регіони: ринки олійних культур та олій в умовах трансф...

Погодний фактор – не єдина причина, чому світ рухається до зниження цін на продово...

Сербія. Посуха принесе цього року надзвичайно високих збитків фермерам

В Україні борошно подорожчало на 50%

Напишіть нам

Наш менеджер зв'яжеться з Вами найближчим часом