Вихід західного зернотрейдингу з РФ: чи може скористатися ним Україна

Вихід іноземних зернотрейдерів з ринку країни-агресора прискорюється – всі п’ять найбільших західних компаній вже оголосили про завершення діяльності в РФ або плани зупинити експорт збіжжя в наступному сезоні, з 1 липня. Delo.ua розбиралося, чи зможе Україна “відкусити” російську частку на світовому ринку агропродукції?

Незважаючи на те, що ЄС, США та інші країни ввели проти РФ економічні санкції за розв’язану нею війну проти України, ці обмеження жодним чином не стосуються експорту російської сільськогосподарської продукції. Однак, Росія власноруч обмежує поставки продовольства в інші країни: з початком війни вона ввела жорстку квоту на експорт зернових – з 15 лютого до 30 червня 2022 року експортерам дозволено відвантажити на зовнішні ринки 11 мільйонів тонн, з яких 8 млн тонн припадає на пшеницю, а лише 3 млн тонн на жито, кукурудзу и ячмінь.

На період з 15 лютого до 30 червня 2022 року країна-агресор встановила квоту на експорт зернових в розмірі 25,5 млн тонн, ці об’єми розподілені між 203 компаніями. Для західних зернотрейдерів російське керівництво виділило відносно невеликі квоти – філіал нідерландської Viterra зможе експортувати з РФ 2,1 млн тонн, американської Cargill – 0,95 млн тонн, французької Louis Dreyfus – 0,6 млн тонн. Це створює додаткові незручності і перепони для іноземних компаній, і точно не стимулює їх вести бізнес в РФ, особливо з урахуванням поточної політичної ситуації і токсичності перебування на російському ринку. Загалом, за 2013–2020 роки внаслідок анексії українського Криму частка іноземних зернотрейдерів у російському експорті скоротилася з 54% до 31% і продовжує знижуватись.

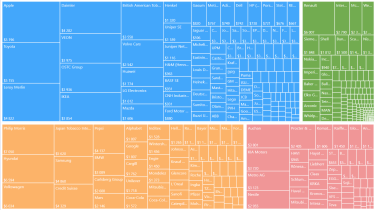

Згідно з даними аналітичної платформи Leave Russia від KSE Institute, наразі в країні-агресорі в тій чи іншій мірі продовжує діяльність 6 транснаціональних сільськогосподарських корпорацій, а дві вже вийшли з її ринку:

| Назва холдингу | Статус в РФ | Виручка в РФ, $млн | Глобальна виручка, $млн |

| Bunge (США) | вийшов | 1500 | 59152 |

| Linas Agro (Литва) | вийшов | 122 | – |

| Louis Dreyfus (Франція-Нідерланди) | в процесі виходу | 507 | 36500 |

| Cargill (США) | скорочує діяльність | 1762 | 114700 |

| Viterra (Канада-Нідерланди) | скорочує діяльність | 971 | – |

| Glencore (Швейцарія) | скорочує діяльність | 941 | 203751 |

| ADM (США) | призупиняє інвестиції | 83 | 85249 |

| Soufflet Group (Франція) | продовжує роботу | 61 | 487 |

Примітно, що якщо зазначені вище холдинги остаточно залишать Росію, то це значно вплине на доходи її державного бюджету, адже сумарно іноземні ТНК згенерували в 2021 році $6 млрд валютної виручки, що суттєво вдарить по зменшенню її прибутків від експорту агропродукції. Крім того, якщо всі вищеназвані холдинги вийдуть з російського ринку, без роботи залишаться не менше 3 тис. росіян.

Заступник директора з розвитку KSE Андрій Онопрієнко уточнює, що вихід іноземних зернотрейдерів не сильно позначиться на загальних обсягах експорту, оскільки більшість іноземних гравців не припинять операції з російським зерном, а скоріше продовжать закуповувати збіжжя з РФ, але доставлене в іноземні порти місцевими компаніями. В такому випадку за це ускладнення логістики заплатять російські фермери, котрі будуть вимушені продавати врожай зернотрейдерам зі знижками, що в короткостроковій перспективі може зменшити привабливість рослинництва в країні-агресорі. Крім того, у Росії не вистачає потужностей для тривалого зберігання сільгосппродукції, тому деякі фермери будуть продавати збіжжя з низькою маржею чи взагалі в збиток, лише б “скинути” його і звільнити елеватори для нового врожаю.

Яке це взагалі має значення для України?

СЕО брокерської компанії Spike Brokers Олександр Соловей пояснив виданню, що вихід іноземного бізнесу з сільськогосподарського ринку РФ важливий для України як політичний сигнал її підтримки світовою спільнотою, а також з точки зору підриву економіки країни-агресора і деградації її АПК в довгостроковій перспективі. Це дасть шанс Україні зайняти вивільнене місце на світовому ринку сільгосппродукції.

Він уточнює, що наразі багато міжнародних компаній, виходячи із російського ринку, продають локальним бізнесам свої активи. При цьому першочергова реакція місцевого бізнесу може бути позитивною, так як вони отримують дешевий актив. Але у довгостроковій перспективі це матиме потужні дестабілізаційні наслідки для економіки і галузі, адже зміна управління на місцевих менеджерів гарантовано приводить до зміни базових підходів у веденні бізнесу.

Локальний російський бізнес зіштовхнеться із проблемою управління цими активами. По суті, він отримає чемодан без ручки, який і кинути не хочеться, і нести незручно. Справа у тому, що основна цінність цих ТНК не тільки в активах, а у методах управління ними, адже вони є носіями методик і практик, які дозволяють якісно управляти тим чи іншим інфраструктурним об’єктом чи бізнесом”.

Керівник брокерської компанії пояснює, що ТНК є носіями західних грошей і їм легше знаходити фінансування за найнижчими відсотками на найвигідніших умовах. Через це локальним компаніям важко з ними конкурувати, але загалом така конкуренція є корисною для будь-якого ринку, де працюють іноземні компанії. Крім того, присутні в РФ ТНК здійснюють регулярні інвестиції в розвиток місцевої інфраструктури, тому одночасно із здорожчанням грошей після виходу іноземних компаній з ринку країна-агресор зіштовхнеться із зникненням стимулу розвивати свою інфраструктуру.

Як це вплине на світовий ринок?

Вихід західних експортерів збіжжя з російського ринку для всього світу має скоріше негативний ефект, оскільки країні-агресору стане простіше маніпулювати поставками сільгосппродукції і темою глобальної продовольчої безпеки , вважає експерт Центру досліджень продовольства та землекористування KSE Павло Мартишев.

Він зазначає, що активи ТНК, що виходять з ринку, будуть скуплені російськими олігархічними фінансово-промисловими групами, які тісно пов’язані з владою країни-агресора. Внаслідок цього російське керівництво зможе зробити експорт сільгосппродукції більш керованим, і користуватися ним, виходячи з політичної доцільності. Шляхом встановлення потрібних розмірів квот на вивіз збіжжя, Росія зможе впливати на його пропозицію на світовому ринку, і, відповідно, на світові ціни на нього.

Для прикладу Мартишев наводить можливий вихід з російського ринку холдингу Viterra, який може відбутись до 1 липня 2023, кінця нинішнього маркетингового сезону. Зернотрейдер наразі володіє половиною Таманського зернового терміналу на березі Чорного моря, а інша його половина належить найбільшому в РФ агрохолдингу “Деметра холдінг”, що пов’язаний з великим російським банком ВТБ. У випадку виходу Viterra її частку очевидно викупить “Деметра”, що буде означати фактично націоналізацію терміналу, подальше використання якого буде в більшій мірі залежати від дій російської влади.

Націоналізація підвищує ризики продовольчого шантажу. Якби на ринку рф працювали мультинаціональні трейдери, то було менше політичної заангажованості і їхня присутність сприяла б більшому і стабільному експорту зерна. А тут навпаки – російський бізнес зможе домовлятися з урядом, отримувати якісь преференції для закупки зерна у фермерів, а потім демпінгувати на світовому ринку, знижуючи ціни, або навпаки, недопостачати його.

Експерт уточнює, що Росія вже шантажує зерном світ, недопостачаючи мільйони тонн зерна в бідні країни. Країна-агресор гальмує експорті власного зерна – за першу половину сезону 2022/23 вона експортувала всього 23 млн. тонн пшениці, незважаючи на “рекордний” врожай пшениці у 104 млн. тонн, що став таким в тому числі завдяки вкраденому в Україні збіжжю. За оптимістичним прогнозом, експорт цієї культури за весь сезон складе 45 млн. тонн, що створить аномально високі запаси пшениці всередині країни – близько 20 млн. тонн проти 8 млн. тонн в середньому за попередні роки. При цьому портова інфраструктура країни дозволяє експортувати за сезон 65 млн. тонн с/г продукції (з них 53 млн. тонн пшениці).

Мартишев підкреслює, що за підсумками сезону країна-агресор недоекспортує мінімум 8-10 млн. тонн пшениці в африканські та азійські країни, а це третина всього імпорту цієї культури у регіоні субсахарської Африки. За песимістичного сценарію світ недоотримає ще декілька мільйонів тонн російської пшениці в поточному сезоні, і це може стати тригером для нового стрибка світових цін на продовольство та посилення голоду у бідних країнах.

Чи “завалиться” російське сільгоспвиробництво?

Павло Мартишев пояснює, що через вихід іноземних зернотрейдерів російський ринок зерна, нажаль, не може повністю застопоритися і відкотитися на рівень 90-х років, так як Росія в будь-якому випадку залишиться значним експортером сільгоспкультур, у першу чергу пшениці.

Однак, на певний негатив від “націоналізації” галузі все ж можна розраховувати в довгостроковій перспективі. Хоча в російського АПК і є значний запас міцності, з виходом іноземних гравців він зможе розвиватися лише екстенсивним шляхом, через нарощування посівних площ, тоді як для неї втратиться сенс інтенсивного розвитку через впровадження точного землеробства і сучасних агротехнологій.

Все одно у російського АПК дуже великий запас міцності. В цьому вони досить стійкі, так як у них дуже багато родючих земель і дуже багато ресурсів для їхньої обробки. Вони будуть на застарілих білоруських тракторах засівати мільйони гектарів і збирати урожай – на дуже велике поле кинули трішки насіння і трішки добрив, воно там виросло і зібрали врожай з мінімальними затратами”.

Він уточнює, що, нажаль, деякі російські підгалузі АПК дуже непогано справилися з імпортозаміщенням після того, як західний світ почав вводити санкції проти країни-агресора за анексію Криму. Це стосується, наприклад, галузі свинарства, де за останні дев’ять років Росія перетворилась з нетто-імпортера свинини в нетто-експортера.

Чи зможе Україна посунути РФ на ринку с/г продукції?

Так, це цілком можливо, вважає Олександр Соловей. СЕО Spike Brokers зазначає, що РФ поступиться Україні позиціями на ринку експорту сільгосппродукції як тільки у нас стабілізується ситуація з експортом і логістичними ланцюгами, порушеними через повномасштабне вторгнення. Завданням України буде забезпечити умови для такого перехоплення ринків: наші логістичні ланцюжки мають бути надійними і передбачуваними, а виробництво має відновитися до рівня до повномасштабного вторгнення. “Святе місце пустим не буває”, і Україна має докласти зусиль для закріплення позицій в чорноморському регіоні, так як у неї є для цього потенціал.

Соловей підкреслює, що наслідки виходу міжнародних компаній із російського ринку будуть спершу непомітними, але фундаментальними і довгостроковими, і в перспективі призведуть до деградації її ринку. Крім того, вихід іноземних зернотрейдерів стане для всього світу потужним сигналом про ізоляцію РФ, тоді як світова торгівля – це про передбачуваність і впевненість. Саме факторами прогнозованості і рівної конкуренції має скористатися Україна, щоб відвоювати у РФ позиції на світовому ринку зерна.

Його думку розділяє і Павло Мартишев, котрий уточнює, що українська галузь зернотрейдингу наразі конкурентна, тоді як в Росії з виходом іноземних гравців очікується послаблення конкуренції між експортерами. З високою вірогідністю це призведе того, що російські експортери будуть забирати собі більшу маржу експортної ціни на збіжжя. Це призведе до зниження закупівельних цін на сільгосппродукцію, внаслідок чого російські аграрії отримують менше грошей і будуть скорочувати посівні площу через брак оборотних коштів. Саме цим повинні будуть скористатись українські фермери, щоб налагодити агроекспорт на фоні російських конкурентів з їх квотами і наближеними до влади компаніями.

Читайте також

Олійна промисловість. Світові лідери та стратегії в часи великих змін

Чорноморський та Дунайський регіони: ринки олійних культур та олій в умовах трансф...

Погодний фактор – не єдина причина, чому світ рухається до зниження цін на продово...

Сербія. Посуха принесе цього року надзвичайно високих збитків фермерам

На Польщу припадає половина експорту українського соєвого шроту

Напишіть нам

Наш менеджер зв'яжеться з Вами найближчим часом