Пять сценариев, угрожающих мировым рынкам в 2023 году

После худшего года для фондовых рынков за более чем десятилетие и не имеющего себе равных в этом веке и краха облигаций, некоторые инвесторы не готовы оптимистично рассматривать изменения в 2023 году, сообщает УкрАгроКонсалт со ссылкой на Bloomberg.

Оптимисты делают ставку на центральные банки, склоняющиеся к снижению процентных ставок, а также полный выход Китая из изоляции из-за COVID-19. Другие ожидают роста рисков, которые могут снова всколыхнуть мировые рынки.

Ниже приведены пять сценариев, угрожающих принести больше проблем инвесторам в 2023 году.

1. Укорененная инфляция

«Рынок облигаций ожидает, что инфляция достаточно аккуратно вернется в норму через 12 месяцев», — заявили в First Eagle Investment Management.

Но это может оказаться большой ошибкой. По данным First Eagle Investment Management, существует реальный риск того, что рост заработной платы и давление со стороны предложения, например, повышенные расходы на энергоносители, будут продолжать способствовать росту потребительских цен.

Это исключает поворот к снижению учетных ставок ФРС США и ЕЦБ, хотя рынки ожидают этого в середине 2023 года.

Возможные последствия: дальнейшее падение акций и облигаций, укрепление доллара и больше трудностей на развивающихся рынках.

Следующий вопрос: как более высокие расходы на заимствования могут вызвать рецессию и как это повлияет на инвесторов?

«ФРС не видел инфляции, и в своих стремлениях бороться с инфляцией, возможно, не увидит финансовой катастрофы. Вполне возможно, ФРС недооценивает риск финансовой катастрофы», – сообщили в First Eagle Investment Management.

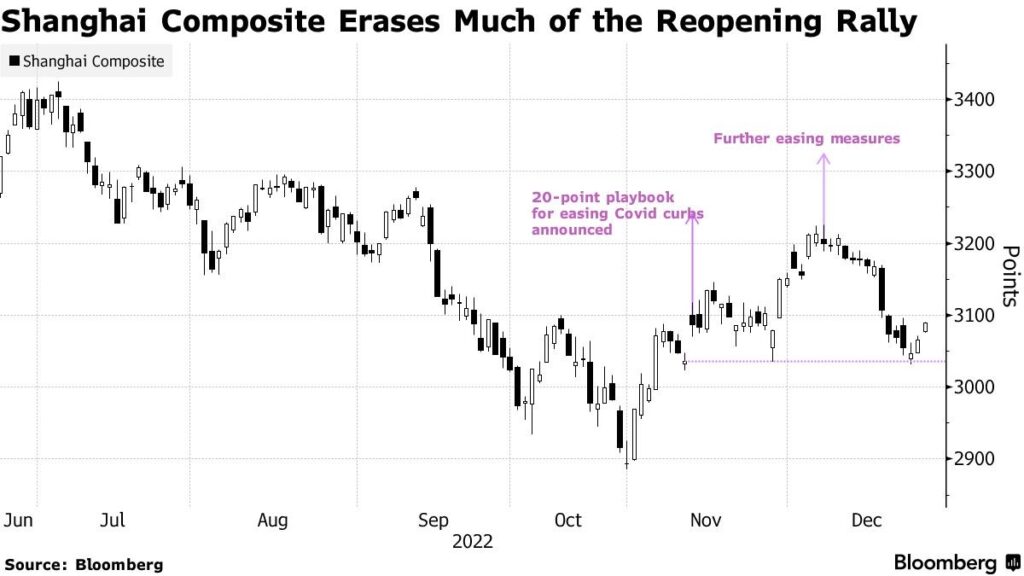

2. Проблемы в Китае

Китайские акции выросли примерно на 35% от самой низкой отметки в октябре из-за перспектив полного восстановления второй по величине экономики мира после длительных и строгих ограничений.

В противовес этому оптимизму стоит опасность того, что система здравоохранения может быть перегружена из-за всплеска инфекций и снижения экономической активности. Переполненные больницы вызвали тревогу в последние недели, и это сопровождалось понижением социальной мобильности в крупных городах.

«Кривая заражения COVID-19 в Китае будет расти и достигнет пика только через 1-2 месяца после китайского Нового года», – сообщили в JPMorgan Chase.

Стране удастся вновь открыться, но есть риск дальнейшего развития COVID-19.

Возобновление положения китайских акций остается хрупким, и любая перспектива нарушения экономической активности снизит спрос на товарных рынках, в частности, на промышленные металлы и железную руду.

3. Война в Украине

«Если война обострится и НАТО станет более непосредственно вовлеченной в боевые действия и санкции усилятся, это приведет к более сложной ситуации», – заявили в Nikko Asset Management.

Вторичные санкции против российских торговых партнеров, в частности, Индии и Китая, усилят эффект текущих ограничений в опасный для мировой экономики момент.

«Это станет серьезным шоком для мира по продовольствию, энергии и другим товарам, таким как удобрения, определенные металлы и химикаты», — сообщили в Nikko Asset Management.

Еще более тревожным сценарием было бы использование Россией тактического ядерного оружия – угроза, которая выглядит далекой, но вполне возможной. Это может одним махом приостановить экспорт украинской сельскохозяйственной продукции.

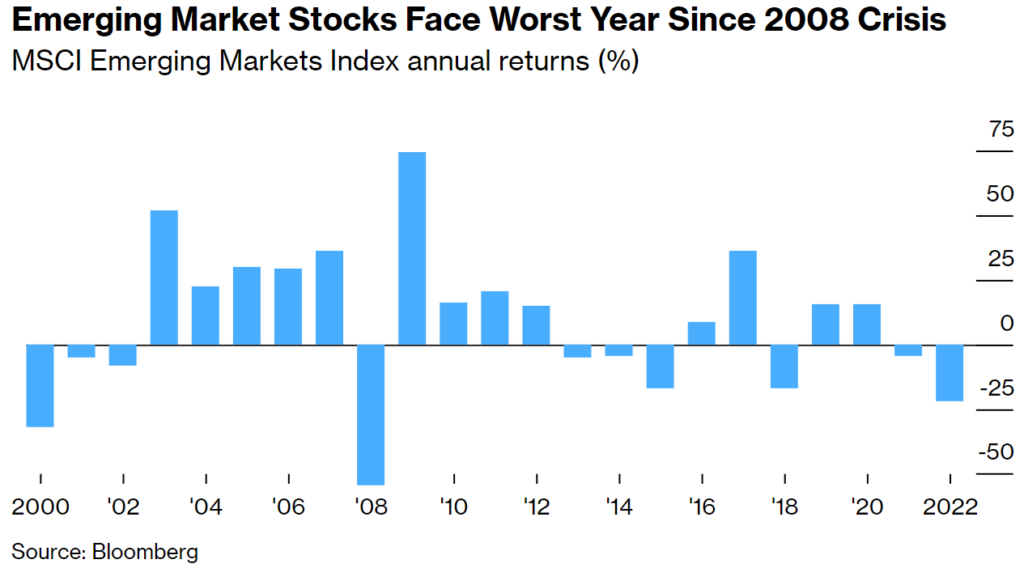

4. Спад на развивающихся рынках

Многие инвесторы считают, что в 2023 году доллар ослабеет, затраты на энергоносители сократятся – 2 фактора, которые снизят давление на развивающиеся рынки.

Любая неспособность обуздать инфляцию разрушит этот результат для валютных рынков, в то время как усиление боевых действий в Украине лишь один из многих рисков, из-за которых цены на энергоносители снова могут резко возрасти.

«Мы вполне можем пережить еще один год, когда развивающиеся рынки будут испытывать трудности, – заявили в AMP Services Ltd. – Доллар США, который все еще будет крепким или, возможно, его курс будет расти, будет работать против стран с развивающимися рынками, поскольку многие из них имеют деноминированный долг в долларах».

Последствия этого сценария будут особенно острыми для развивающихся стран, которым придется нести еще большее бремя долгов в долларах.

5. Возврат COVID-19

Более заразный или смертоносный штамм COVID-19 или даже существующие варианты могут снова начать блокировать цепочки поставок, что повлияет на инфляцию и замедлит экономическую активность.

«Мы считаем, что макроэкономический удар по росту мировой экономики больше всего ощутят крупные экономики и страны, которые больше зависят от торговли», – отметили в JPMorgan.

В JPMorgan делают ставку на то, что коронавирус продолжит отступать, и ожидают, что негатив на рынках будет больше сосредотачиваться на инвесторах, которые определяют цены в условиях рецессии в США и Европе.

Читайте также

Масличная промышленность. Лидеры и стратегии в эпоху глобальных перемен

Черноморский и Дунайский регион: рынки масличных культур и растительного масла в у...

Погодный фактор – не единственная причина, почему мир движется к снижению цен на п...

Сербия. Засуха принесет в этом году чрезвычайно высокие убытки фермерам

430 гривен за кило: что происходит с ценами на бекон, сало и говядину

Напишите нам

Наш менеджер свяжется с Вами в ближайшее время