Когда товарный бум превратится в новый суперцикл?

Авторы статьи:

Скачок цен на сырьевые товары заставил банки Уолл-стрит готовиться к появлению того, что может быть новым суперциклом – продолжительным периодом, в течение которого спрос заставляет цены намного превышать их долгосрочный тренд. Главный стимул — это огромные стимулирующие расходы со стороны правительств, которые подпитывают свою экономику после локдаунов. Доказательства включают резкий рост цен на медь, сельскохозяйственную продукцию и нефть на уровне до Covid-19. Одна из теорий состоит в том, что это могло быть только началом многолетнего роста аппетита на сырье по всем направлениям, но в действительности все гораздо сложнее, сообщает УкрАгроКонсалт со ссылкой на Bloomberg.

Продолжительный период text-align: justify высокого роста спроса, с которым производители не могут справиться, вызывает рост цен, который может длиться годами, а в некоторых случаях и десятилетиями. По мнению некоторых аналитиков, нынешнее ралли возрождает воспоминания о суперцикле, наблюдавшимся во время подъема Китая до статуса экономического тяжеловеса в начале 2000-х годов. С начала ХХ века сырьевые товары пережили еще 3 сопоставимых цикла. Индустриализация США вызвала первый в начале 1900-х годов, глобальное перевооружение вызвало второй в 1930-х годах, а индустриализация и реконструкция Европы и Японии после Второй мировой войны вызвали третий в 1950-х и 1960-х годах.

Примерно с 2002 г. Китай вступил в фазу бурного экономического роста, подпитываемого развертыванием современной инфраструктуры и городов в беспрецедентных масштабах. Поставщики изо всех сил пытались удовлетворить растущий спрос на природные ресурсы. Что касается сырьевых товаров, то часто бывает задержка по времени, чтобы получить продукт там, где он нужен, поскольку добавление мощностей, например, открытие нового рудника, не происходит в одночасье. Более 10 лет, ресурсов, в том числе железной руды, не хватало. Медь, которая в течение большей части 1990-х годов стоила ниже 2000 долл. за тонну, стоила 10 тыс. долларов за тонну, а цена на нефть подскочила с 20 долл. за баррель до 140 долл.

Среди «быков» – аналитики из JPMorgan Chase&Co. и Goldman Sachs Group Inc. Согласно JPMorgan, рост цен на сырьевые товары станет историей «бурных 20-х годов» после восстановления экономики после пандемии, а также крайне мягкой денежно-кредитной и бюджетной политики. Сырьевые товары могут вырасти в цене, как непреднамеренное последствие борьбы с изменением климата, которое угрожает ограничить поставки нефти и одновременно повысить спрос на металлы, необходимые для создания инфраструктуры возобновляемых источников энергии и производства батарей и электромобилей. К ним относятся кобальт и литий. Кроме того, сырьевые товары обычно рассматриваются как средство защиты от инфляции, что вызывает большую озабоченность у инвесторов.

Более долгосрочные тенденции указывают на снижение цен на некоторые полезные ископаемые. Например, энергетический переход, знаменующий новую эру «зеленых» металлов, таких как медь, будет построен на снижении цены на нефть. Даже производители железной руды, крупнейший рынок добываемой продукции, ожидают, что цены со временем снизятся, поскольку спрос в Китае начнет снижаться и появятся новые предложения. Для угля это еще более мрачные перспективы, поскольку производители стремятся вообще уйти с рынка, поскольку мир отказывается от сильно загрязняющего топлива. Железная руда, уголь и нефть были главными бенефициарами промышленного роста Китая. Эти рынки намного превосходят медь по своим масштабам.

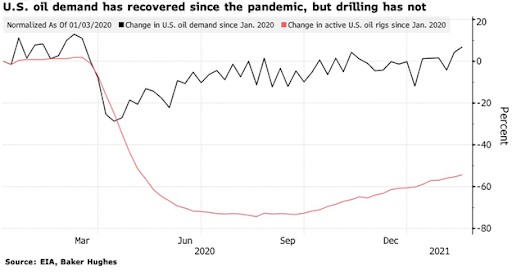

В 2020 г. цены обвалились, в какой-то момент даже превратившись в отрицательные, но восстановились, поскольку спрос восстановился сильнее, чем многие ожидали. В начале 2021 г. ОПЕК и ее союзники сдерживали добычу нефти, эквивалентную примерно 10% текущих мировых поставок. Основные принципы рынка изменились, особенно в США с появлением сланцевой нефти. Традиционных производителей беспокоит перспектива того, что продолжительный период высоких цен вызовет новый поток предложения, неподконтрольный ОПЕК. Даже в этом случае некоторые нефтяные «быки» не исключают возможного возврата цен выше 100 долл. за баррель.

В начале 2021 г. цена на медь резко снизилась из-за быстрого сжатия физических рынков, поскольку правительства вкладывают деньги в инфраструктуру электромобилей и возобновляемые источники энергии. Goldman Sachs, BlackRock Inc., Citigroup Inc. и Bank of America Corp. видели, как металл движется к историческим максимумам. В то время, как сельскохозяйственные товары имеют свою особую динамику, соя и кукуруза выросли до многолетних максимумов, чему способствовали постоянные закупки у Китая, который восстанавливает поголовье свиней после АЧС. Цены на сельскохозяйственную продукцию в большей степени зависят от роста мировой экономики и населения, а не от тенденции декарбонизации, лежащей в основе ажиотажа в отношении металлов.

Читайте также

Масличная промышленность. Лидеры и стратегии в эпоху глобальных перемен

Черноморский и Дунайский регион: рынки масличных культур и растительного масла в у...

Погодный фактор – не единственная причина, почему мир движется к снижению цен на п...

Сербия. Засуха принесет в этом году чрезвычайно высокие убытки фермерам

430 гривен за кило: что происходит с ценами на бекон, сало и говядину

Напишите нам

Наш менеджер свяжется с Вами в ближайшее время